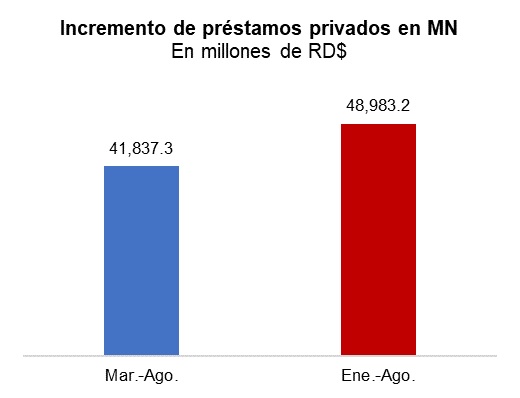

El crédito al sector privado en moneda nacional se ha incrementado desde principio de marzo en RD$41,837 millones, como resultado del estímulo monetario implementado por el Banco Central para enfrentar la crisis del coronavirus

Santo Domingo, República Dominicana. El Banco Central de la República Dominicana (BCRD), con el propósito de mantener debidamente informados a los agentes económicos y al público en general, presenta un análisis sobre la evolución del conjunto de medidas monetarias y financieras que han sido adoptadas en el marco de la pandemia del COVID-19 y el impacto que han tenido sobre las condiciones monetarias y el comportamiento del crédito al sector privado.

Desde la aparición en el país del COVID-19, el Banco Central de la República Dominicana, al igual que los bancos centrales de economías avanzadas y emergentes, ha estado actuando de manera proactiva a través de un amplio paquete de medidas de flexibilización monetaria orientado a mitigar el impacto adverso de la pandemia en el aparato productivo nacional y en los ingresos de los hogares. De forma particular, la postura expansiva del Banco Central se ha reflejado en la reducción de 150 puntos básicos en la tasa de política monetaria desde el mes de marzo, ubicándose en su mínimo histórico de 3.00 % anual. Adicionalmente, de forma complementaria se han adoptado medidas de provisión de liquidez en moneda nacional por unos RD$190 mil millones, equivalente a más del 4 % del producto interno bruto (PIB), por medio de los siguientes instrumentos:

- Reportos en moneda nacional a 90 días (renovables hasta un año), por RD$60 mil millones.

- Liberación de recursos del encaje legal para ser canalizados como préstamos a los sectores productivos y a los hogares, por RD$30,133 millones.

- Financiamiento de las Mipymes a través de reportos y recursos de encaje legal, por RD$20,681 millones.

- Ventanilla de liquidez para financiamientos a los sectores productivos: turismo, exportación, construcción y manufactura, por RD$20 mil millones.

- Facilidad de Liquidez Rápida (FLR) para canalizar préstamos a los sectores productivos, Mipymes y hogares, tanto para nuevos créditos como para refinanciamiento de deuda, por RD$60 mil millones.

Es importante señalar que, a través de estas facilidades se han desembolsado a la fecha unos RD$100 mil millones a las entidades de intermediación financiera y a los agentes económicos. Esta canalización refleja que ciertamente ha habido una demanda importante de crédito por parte del sector privado, facilitando que empresas y hogares accedan a recursos frescos a bajas tasas de interés y mayores plazos, ya sea para capital de trabajo, refinanciamiento o nuevas inversiones, contribuyendo a mantener en funcionamiento el aparato productivo nacional y ayudando, en cierta medida, a la protección de empleos en medio de la pandemia.

En efecto, el BCRD ha desembolsado unos RD$41 mil millones por medio de repos de corto plazo, mientras que se han beneficiado de las facilidades de crédito de más largo plazo los sectores: comercio y Mipymes (RD$22,303 millones), manufactura (RD$12,656 millones), hogares (RD$10,760 millones), exportación (RD$6,897 millones), construcción (RD$6,839 millones), agropecuario (RD$4,445 millones), así como turismo (RD$2,209 millones). Se debe resaltar que, en los primeros días después de la publicación del instructivo de la Facilidad de Liquidez Rápida, se han logrado canalizar unos RD$9 mil millones para préstamos nuevos y refinanciamiento de deuda en mejores condiciones, de los cuales unos RD$5,877 millones corresponden a Mipymes y hogares. Se espera que el ágil desembolso de estos recursos contribuirá de forma significativa al alivio financiero de empresas y hogares y la dinamización de las actividades productivas.

Como resultado de este conjunto de medidas expansivas, las condiciones monetarias y financieras se han tornado más favorables, reflejadas en una disminución de más de 300 puntos básicos en la tasa de interés activa promedio de la banca múltiple, que bajó de 13.28% en el mes de marzo a 10.23 % al cierre de agosto, así como en la aceleración de los agregados monetarios debido al incremento de la liquidez en la economía. En ese sentido, en términos interanuales, la base monetaria restringida está creciendo 14.5 % y la oferta monetaria ampliada M2 se expande a una tasa de 17.3 % al cierre de agosto.

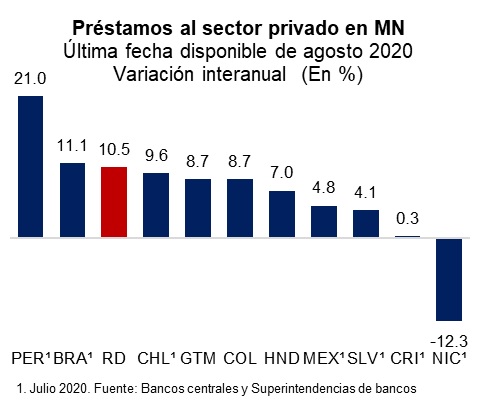

Más importante aún, tomando en consideración la compleja coyuntura impuesta por la pandemia, se ha observado una dinamización del crédito al sector privado en moneda nacional, que es la variable sobre la cual la política monetaria tiene mayor incidencia. En ese sentido, los préstamos privados en moneda nacional se han mantenido creciendo en dos dígitos, por encima del 10.5% de forma interanual durante los últimos meses. Se debe destacar que, este ritmo de expansión del crédito al sector privado en moneda nacional es superior al promedio observado en América Latina de 7 % y solo es superado por dos países, Perú y Brasil.

En efecto, es necesario precisar que contrario a lo expresado por algunos analistas y economistas en distintos medios de comunicación, el crédito neto al sector privado en moneda nacional, es decir, el desembolso de nuevos préstamos descontando los pagos y refinanciamientos, se ha incrementado en RD$48,983 millones en los primeros ocho meses del año y ha aumentado unos RD$41,837 millones desde principios de marzo hasta el cierre de agosto del presente año. En otras palabras, durante todo el periodo de vigencia de la pandemia, el crédito neto al sector privado ha mostrado un dinamismo en consonancia con la política implementada.

Por otro lado, con el objetivo de compensar la ralentización de las actividades vinculadas al sector externo, el Banco Central ha estado participando activamente en el mercado cambiario para cubrir el descalce en la generación de divisas de actividades como el turismo y las exportaciones de bienes. Con esta acción, se ha logrado mantener la estabilidad relativa del tipo de cambio, sin afectar la postura expansiva de política monetaria en el marco de la crisis del coronavirus.

Este plan de flexibilización monetaria está siendo acompañado por una política fiscal más activa, tal y como ha ocurrido en la mayoría de las economías avanzadas y emergentes que, siguiendo las recomendaciones de distintos organismos internacionales, han incrementado su gasto público para combatir el impacto económico de la pandemia.

En el caso dominicano, específicamente, la expansión fiscal se ve reflejada en la solicitud al Congreso Nacional de reformulación del Presupuesto General del Estado donde se propone profundizar las facilidades de alivio tributario e incrementar el gasto público principalmente en salud y educación, así como extender y ampliar los programas sociales para las familias más vulnerables y para la protección del empleo. En ese sentido, la combinación de estos estímulos monetario y fiscal contribuirá a combatir los enormes retos derivados de la crisis sanitaria y a impulsar la demanda interna, facilitando la reactivación gradual de la economía dominicana en los próximos meses.

El Banco Central se compromete a seguir monitoreando la evolución de la economía mundial ante los efectos provocados por la pandemia del coronavirus, así como el comportamiento de la economía doméstica en el marco de esta crisis global, a fin de continuar reaccionando oportunamente con todos los instrumentos a su alcance para lograr una recuperación gradual de la economía dominicana, manteniendo una inflación baja y estable, y velando por el buen funcionamiento del sistema financiero y de los sistemas de pagos.